(WSC) MILANO – Nel contesto attuale i titoli di Stato, oltre a non rendere più pressoché nulla, non sono nemmeno più veramente sicuri. A sostenerlo è Andrey Kuznetsov, senior portfolio manager di Federated Hermes, che in un report sul mercato ha esaminato la scarsa efficacia della copertura contro i rischi esercitata in questa fase dai bond governativi.

La realtà del mondo post-Covid ha cambiato i paradigmi tradizionali a cui erano soliti fare affidamento gli investitori. Il più vecchio escamotage dei manuali di investimento, quello di coprire il rischio con i titoli di Stato, non funziona più bene come una volta. I titoli di stato (Bot, Btp, CCT), che sono stati per anni il principale investimento delle famiglie italiane, sono diventati un investimento che non garantisce più protezione in periodi di ribassi.

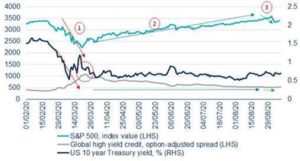

“Se da un lato tale sistema ha funzionato relativamente bene nel corso del primo trimestre di quest’anno, dall’altro c’è da notare come da allora in poi i tassi si siano mossi all’interno di un intervallo stretto, dato il rally sia del mercato azionario sia del credito”.

Nel passato, osserva sempre Kuznetsov, le banche centrali hanno trovato metodi innovativi per sostenere l’economia e i mercati. Aiutate da un ambiente caratterizzato da una bassa inflazione, hanno portato con le loro misure straordinarie a un contesto di tassi d’interesse bassi per un lungo periodo di tempo. Hanno fornito – e lo fanno tutt’oggi – un vero e proprio sostegno al mercato del credito, sia fronte governativo sia corporate.

Titoli di Stato: quelli Usa non sono più un porto sicuro

Anche l’aumento della volatilità, degli spread bid-offer e la revisione del rapporto di correlazione tra titoli di Stato e mercati azionari nel mese di marzo non hanno di certo contribuito a fare del Treasury un porto sicuro nelle fasi di marcato drawdown.

Sul fronte tassi, il gestore dice di non aver riscontrato “una risposta concreta anche durante l’ultimo sell-off azionario”. Il segmento dei titoli di Stato high yield ha retto relativamente bene, a causa delle differenze proprie della sua stessa composizione settoriale e dell’appeal che esercita in un contesto di ricerca di spread e alpha.

Solo il tempo ci dirà quale sarà l’efficacia dei tassi nel fornire protezione all’interno di questo nuovo contesto. Ma, come minimo, dice il manager, “gli investitori obbligazionari devono cercare nuovi modi per difendersi dalle fasi di calo“. “Sia che si tratti di adottare un approccio più flessibile e ad alta convinzione al credito sia che si tratti di fare ricorso a nuovi strumenti come le opzioni a copertura dei rischi”.